黄金,这一陈腐金钱,正在挑战当代金融体系的基石——好意思国国债。

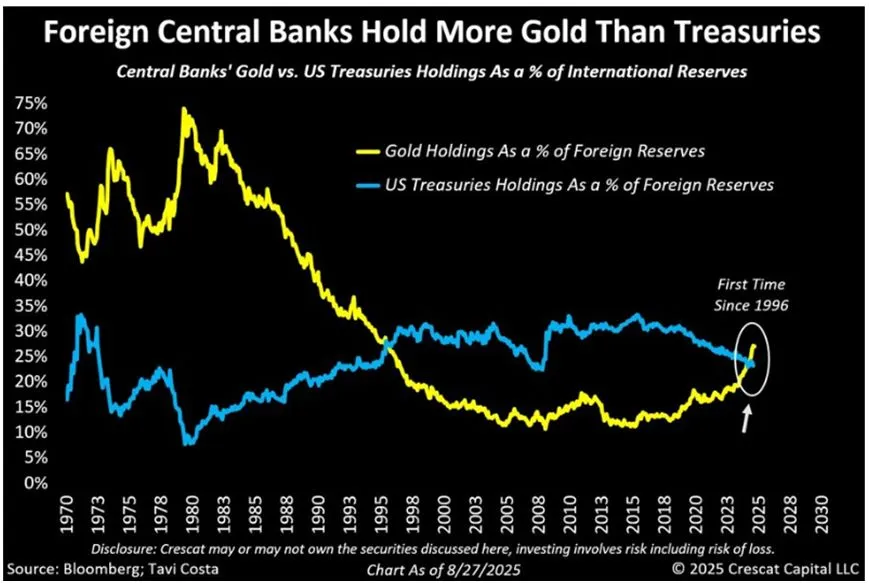

近日,一组数据在华尔街“刷屏”。9月3日,资管机构Crescat Capital搭伙东说念主兼宏不雅策略师塔维科斯塔(Tavi Costa)汇编并发布数据清楚:在金价创下新记录之际,黄金在除好意思联储外央行的储备占比,自1996年以来初次越过好意思国国债。

科斯塔以为,这一溜折点可能是“近代史上最紧要的人人再均衡的驱动”。这反应了列国央行在策略性转移储备金钱结构:从好意思元债券转向黄金等什物质产。

中信建投期货贵金属首席分析师王彦青向《逐日经济新闻》记者(以下简称“每经记者”)指出,列国央行执续增执黄金,是为了冉冉裁汰对好意思元金钱的依赖,从而散播单一储备货币可能带来的潜在风险。“黄金正处于历史上的第三轮大牛市。”

9月5日纽约尾盘,现货黄金涨1.22%,报3589.29好意思元/盎司,好意思国非农作事讲明发布后一刹拉升,并在北京本领00:30达到3600.16好意思元创历史新高。

黄线:黄金在央行储备中的占比;蓝线:好意思债在央行储备中的占比(图片开头:Tavi Costa)

央行的“黄金热”——

一场贯穿14个季度的人人“囤金”活动

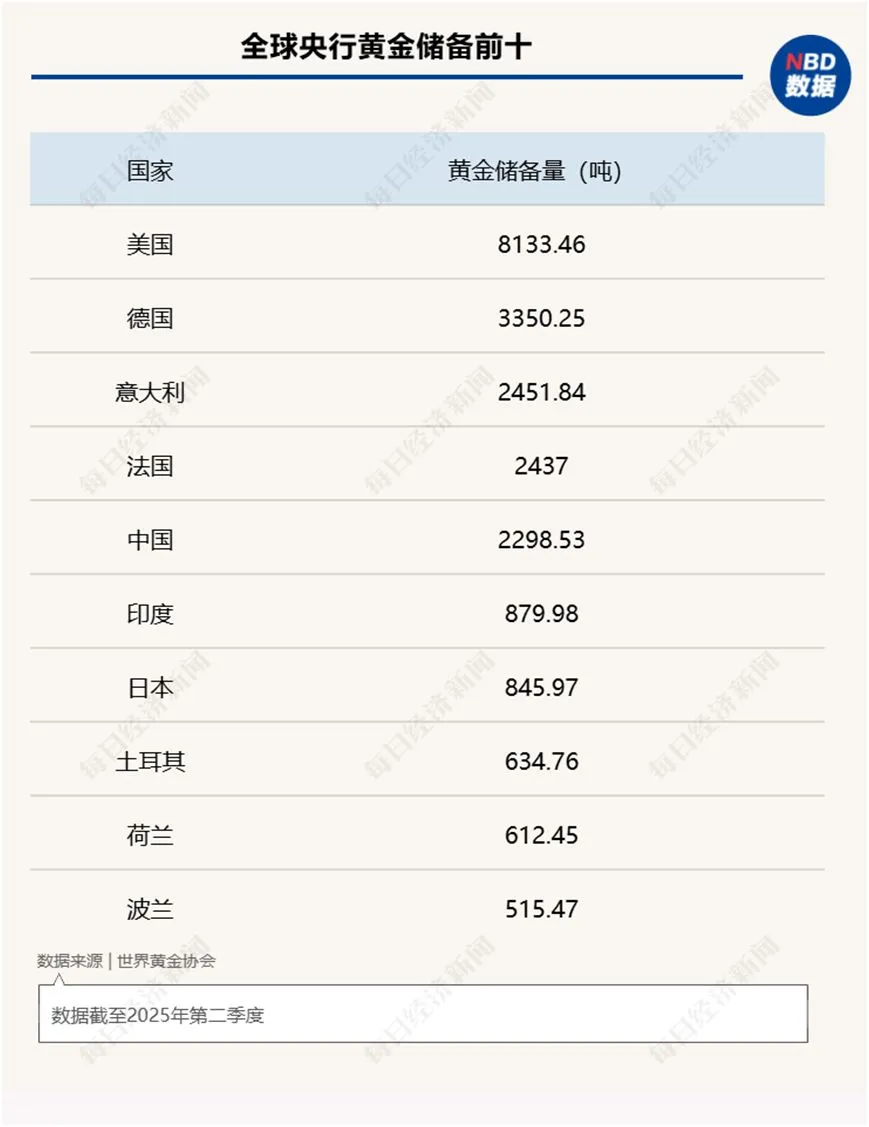

连年来,好意思债在人人外汇储备组合中基本处于“故步自封”景色,而列国央行的黄金执有量却大幅攀升。近期,黄金已卓越欧元,成为仅次于好意思元的人人第二大储备金钱;而它在除好意思联储除外央行储备中的占比,认真反超好意思国国债。

塔维科斯塔将这一表象界说为一个“具有紧要意象的里程碑”,以为它预示着人人储备处分正发生深脉络、永久性的结构变化。“黄金正在成为列国央行的要道策略储备金钱,”他写说念,“咱们现在见证的情景,很可能是人人储备组成紧要转移的初期阶段。”

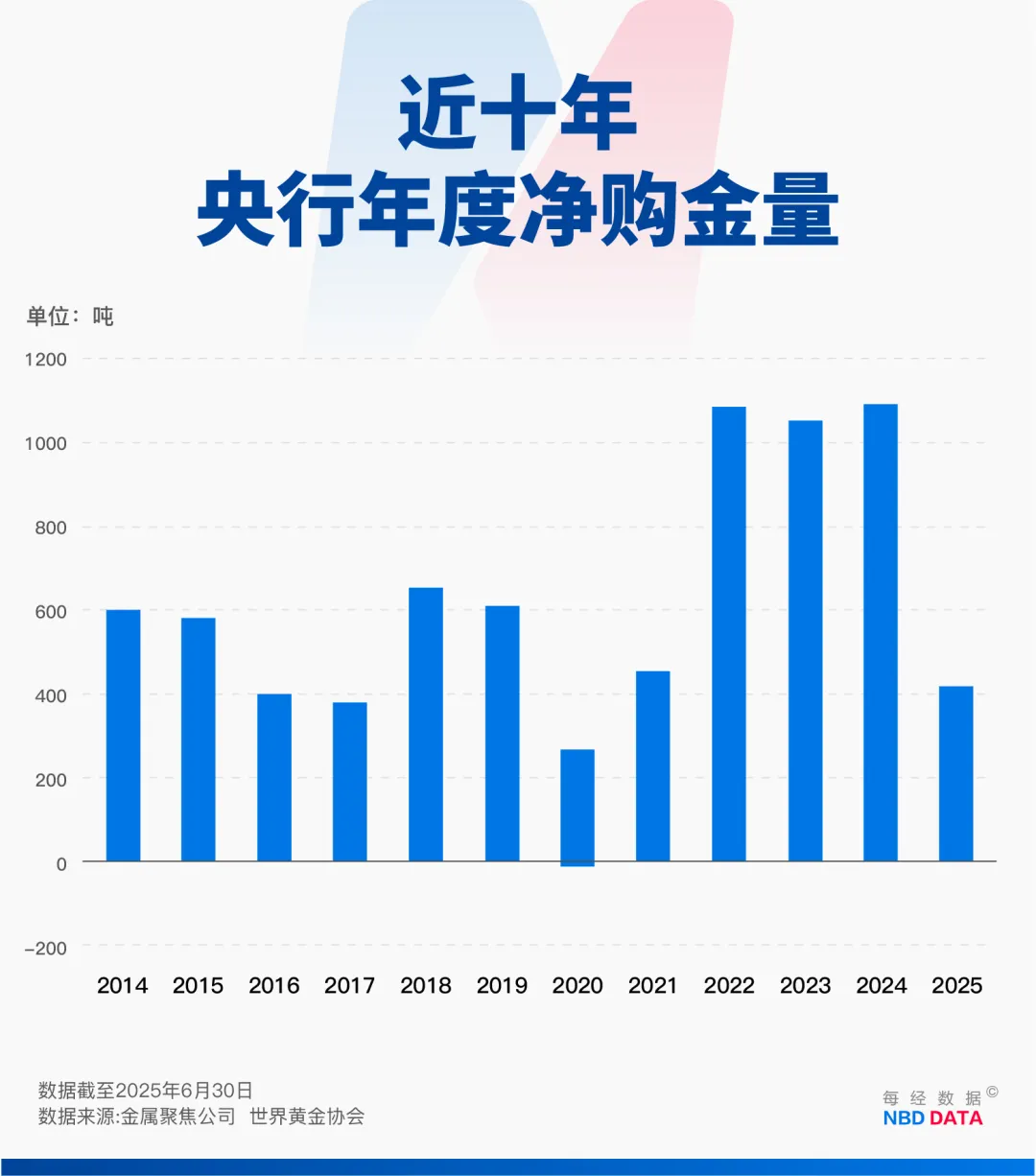

寰球黄金协会(WGC)的数据进一步印证了这一趋势:自2020年第三季度以来,人人央行已贯穿14个季度净购入黄金。购金量更是呈现出前所未有的增长加快态势。以前三年,每年央行购金量均越过1000吨,险些是此前十年年均水平的两倍。其中,列国央行在2022年购买了1082吨黄金,2023年购买了1037吨,2024年则创下了1180吨的记录。

这一趋势展望仍将延续。WGC本年6月发布的《2025年人人央行黄金储备拜访》清楚,95%的受访央行以为,改日12个月内将延续增执黄金。这一比例创下自2019年开展初次该拜访以来的最高记录,同期也较2024年的拜访成果上升了17个百分点。

央行集体“囤金”,主若是为了裁汰储备金钱风险。中信建投期货贵金属首席分析师王彦青向每经记者指出,在2022年俄乌打破后,俄罗斯央行近一半外汇储备遭西方冻结。这一“黑天鹅”事件给列国央行敲响警钟:好意思元金钱并非十足安全。尔后,很多国度驱动重新评估储备金钱的安全性,将黄金视为一种“不受任何主权末端的终极硬通货”执续增执,以对冲顶点风险。

历史的回响——

黄金的第三轮大牛市

在人人央行执续增执的股东下,金价悉数走强。本年以来,黄金期货价钱飞腾了36%,远超同期标普500指数8%和比特币19%的涨幅。

仅8月份,金价飞腾逾3.5%。分析师JC Parets指出,自1968年以来,黄金从未出现过贯穿八个月月线收涨的情况。

“现在黄金正处于第三轮大牛市,这轮上行的走势可能会执续数年以致越过十年,”王彦青向每经记者暗示。

回来历史,黄金履历过两次光芒,每次齐与人人金融体系的紧要变革细密干系。

第一轮黄金牛市(1971年至1980年):1970年代,布雷顿丛林体系崩溃后,好意思元与黄金脱钩,人人投入滞胀困局。两次石油危险的高通胀动摇了好意思元信用,黄金算作对冲通胀和货币贬值的首选金钱,价钱在1970年代飙升了20倍以上——伦敦金从每盎司38好意思元涨至850好意思元。那时就有东说念主称,“通胀猛于虎,黄金贵如油”。在这一本领,黄金成为抵抗经济震动的“遁迹所”。

第二轮黄金牛市(2001-2011):2008年次贷危险和后续欧债危险接连冲击证实经济体金融体系,主要国度被动奉行“大放水”式的宽松政策以纾困经济,主权债务风险突显。在此配景下,避险资金大宗涌入黄金阛阓,股东黄金在2000年代中后期步入第二个牛市。2001年至2011年的十年间,外洋金价从每盎司255好意思元悉数攀升到1920好意思元上方,积存涨幅超6倍。

王彦青以为,现时人人通胀处于高位,好意思联储的落寞性和好意思元的信用正受到质疑,再加上地缘政事打破绵绵接续,外洋顺次靠近重构。“如今的款式与1970年代极端雷同。货币体系不厚实、通胀与地缘风险昂首,”这让黄金再次被列国央行和投资者视为对冲通胀、吩咐不祥情趣的要道金钱。

好意思债的“失意十年”——

从“无风险”到“高溢价”

黄金受追捧的另一面,是债券阛阓正堕入低迷。就在黄金屡革命高时,人人永久国债收益率也攀升至数十年未见的高位,债券价钱则大幅下挫。

德融会银行的分析清楚,从5年期或者10年期好意思债升沉讲述来看,2020年代恐将成为好意思国国债有记录以来“最厄运的十年”,尤其是永久国债。以iShares 20+年期国债ETF跟踪的债券为例,连年来累计跌幅已越过40%。9月3日,现货黄金涨至每盎司3578.80好意思元,创历史新高。同日,日本30年期国债收益率创下历史新高。此前一天,30年期英国政府债券收益率攀升至1998年以来的最高点,好意思国30年期国债收益率一度波及5%。

事实上,债市长达近40年的超等牛市已宣告散伙。自1980年代初好意思国国债收益率见顶以来,人人投入了长周期的利率下行和债券牛市。但是这一趋势在连年被逆转。2022年,好意思联储为羁系通胀大幅加息并缩减金钱欠债表,令债券阛阓际遇剧烈转移。10年期好意思债收益率从2020年的0.5%低位悉数攀升,到2023年曾一度越过5%,波及2007年以来的最高水平;欧洲和日本的永久国债利率也升至数十年未见的高点。由于收益率上行意味着债券价钱下落,投资者执有的大宗国债市值大幅缩水。

这种荒凉的债市熊市,折射出阛阓对通胀和债务风险的双重负忧。更深脉络的,是投资者驱动质疑好意思国多数债务的可执续性和财政顺序远景。

2024年至2025年,好意思国联邦赤字和债务领域延续攀升,阛阓驱动追思所谓“财政主导”的风险——即央行政策可能不得不隶属于政府融资需要,收缩反通胀决心。

加图商讨所(Cato Institute)劝诫称,如果现时好意思国永久债务趋势不扭转,最终可能迫使好意思联储堕入两难:要么被动容忍更高通胀以稀释债务,要么大幅加息捍卫币值但激发家政危险。

正因如斯,正本被视为“无风险”的国债,如今条件更高的风险溢价才智眩惑投资者,而避险资金则转向不受信用风险影响的黄金等金钱。

历史数据也清楚,好意思国政府债务/GDP之比,与黄金价钱永久呈正干系。当债务攀升、阛阓对改日信心不实时,频频亦然金价走强之时。如今,好意思债收益率飙升与金价飞腾并行,恰是上述阛阓心态的写真:面对高通胀、高债务和高地缘风险的“三高”环境,让黄金对债券的眩惑力空前教育。

华尔街的扫视——

金价的改日与好意思债的风险

关于改日黄金价钱走势,多家机构“唱多”。

高盛近日将其2025年底的黄金方针价上调至每盎司3700好意思元,并设定了2026年中期4000好意思元的基准方针。高盛还建议,如果好意思联储的落寞性受到政事压力的侵蚀,可能激发成本从好意思债阛阓外流。届时金价可能飙升至每盎司4500好意思元,以致5000好意思元。

好意思银分析师展望,到2026年上半年外洋金价将波及每盎司4000好意思元。摩根大通预测,到2025年第四季度,金价平均将达到每盎司3675好意思元,并展望在2026年第二季度有望波及4000好意思元。

华尔街的集体看多,不仅是对黄金本人价值的投诚,更是对现时人人宏不雅经济风险,罕见是对好意思国国债改日远景的一种久了忧虑。黄金的第三个“黄金期间”,大概才刚刚拉开序幕。